第5回 2/10「劣等生にしか見えなかった日本が、じつは いちばん適応上手だった」

だれか、アベノミクス好況を見たか?

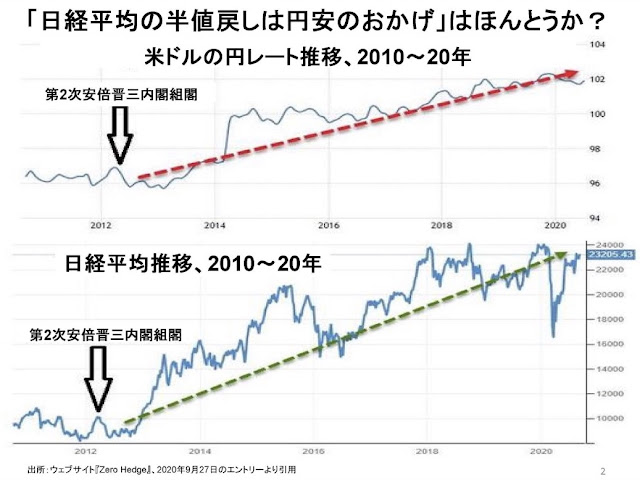

ただ、日経平均を見ても日経500を見ても、日本株は2013年まで20年以上にわたる長期低落傾向が続いた。それが2014年から回復に転じて、現状では日経平均でバブル前安値から最高値までの値幅の半値戻しを達成したし、日経500では史上最高値の奪回に成功している。世間的には、この回復は2012年に発足した第二次安倍晋三内閣の功績ということになっている。たとえば、次の2枚組グラフを使って、「安倍内閣は円安誘導によって輸出産業を回復させ、その結果株価が上昇した」といった解説をするわけだ。

たしかに上段の米ドルの円レートは、安倍首相就任直後の96円から102円へと約6%円安に振れている。一方、日経平均はこれも就任直後の1万円割れから直近の2万3000円台へと150%以上の値上がりを示している。ただ、これが円安誘導政策のおかげという議論はまったく間違っている。日本の輸出産業の中でも、製品の品質が高い企業は円高・円安にかかわらず業績を伸ばし、製品に特徴のない企業は2割や3割円安に振れても低賃金の新興国企業にシェアを奪われつづけている。

そもそも、エネルギー資源や金属資源をほぼ全量輸入しなければならない日本では、円安は確実に国民全体の生活の質と落とす。一方、日本経済の輸出依存度は先進国の中ではアメリカに次いで低く、円安で有利になる企業の経済全体に占める比率も低い。なぜ円安と日本株高が並行して起きていたかというと、円安になって輸出企業の業績が良くなって、その結果株価が高くなったのではない。因果関係は反対だ。

外国人投資家が日本株を買う際に懸念するのは、売るときに円安になってしまって、為替差損で売却益が圧縮されることだ。この事態に備えて、ドルを円に換えずに、円を借りて株を買う。この手法を円キャリーという。なぜ円を買わずに借りることが、株式売却益を守る手段となるのかを具体的な数字でご説明しよう。

アメリカの投資家が1万ドルを日本株で運用するとしよう。運用を始めた時点で米ドルの円レートが100円だったとしたら、100万円分の日本株を買うことになる。この株が120万円に値上がりしたところで売ったら、円ベースでは20万円の売却益が出ている。しかし、運用を始めるとき米ドルを円に換えてしまったとすると、もし米ドルの円レート120円(ドル高・円安)に振れていたら、120万円を米ドルに換えれば1万ドルにしかならない。売却益を為替損が帳消しにしてしまうわけだ。

だが、米ドルを円に交換せず、100万円を借りていたとしたら、株を売って得た120万円のうち100万円と金利を貸し手に返せば、残額は手元に残る。米ドルに換えて回収してもいいし、引きつづき日本で運用することもできる。もちろん、1ドル120円のときに20万円をドルに換えれば、1666ドルになってしまうが、為替損で利益が消えてしまうよりはずっといい。つまり、米ドルを円に交換せずに円を借りることによって、円安リスクをヘッジできたわけだ。また、円キャリーによる日本株の運用は、円高に振れても損にはならない。

前の例で言えば、120万円から100万円プラス金利を返済するところまでは同じだが、もしドルの円レートが80円に振れていたら、残金20万円弱を米ドルに換えて手元に残る金額はもっと大きくなるだけだ。20万円は2500ドルということになる。

円キャリーで日本株を運用する投資家がいると、借りた円が流通する分だけ円の総供給量が上がるので、円安に振れる。逆に、日本株を売って手仕舞いしたら、借りていた円を返す。そうすると、円の総供給量が下がるので円高に振れる。

外国人投資家がいっせいに日本株を売れば株価は下がる。と同時に、株を売って得た円のうちで借金の元本プラス金利分を返すので、その分だけ円の総供給量が減って円高に転ずる。

一般商品でも金融商品でも大口の取引をすると、自分の買いで価格を上げ、自分の売りで売り値を下げてしまう傾向がある。だが、円キャリーで日本株を買えば、自分の買いで円安にしながら買い、売るときには自分の売りで円高方向にしながら売るので、ますます効率よく収益をあげることができる。

政策誘導によって円安になったから株高に転じたわけではないし、政策誘導が効かなくなって円高に振れたから株安に転じたわけでもない。そもそも通貨は政策で誘導できるものではない。弱い通貨を政策で高くすることも、強い通貨を政策で安くすることもできない。

国際的な経済危機が発生するたびに、円高に振れる。そうすると経済紙に決まり文句のように「安全通貨とされている円が上昇した」と書かれる。「とされている」のではなく、実際に安全通貨なのだ。日本円は金に次ぐ安全通貨で、米ドルよりはるかに価値が安定している。つい最近まではスイスフランも円同様の安全通貨と見られていた。だが、今年か来年のうちに、6~7年かけて世界中の株式市場の規模を半減させるまでは収束しない金融危機が勃発すれば、スイスフランはまったく安全ではなかったと判明するだろう。

スイスの中央銀行であるスイス国立銀行は、潤沢な資金を外国株の運用で回して、高い収益性を誇ってきた。だが、そのポートフォリオは、純然たるモメンタム(値動きのいい銘柄)投資で、アマゾン、グーグル、アップル、マイクロソフトに極端に集中した構成になっている。もう少し規模が小さければ、こっそり売り抜けることも可能だろう。だが、もう世界中の投資家たちがスイス国立銀の一挙手、一投足に注目しているので、それも不可能だ。アメリカ株バブル膨張とともに運用資産が膨れ上がり、その崩壊とともに壊滅的な打撃を受けるしかないだろう。

私は、安倍内閣は国際経済や為替市場については、まったく無策に終始したが、その無策が幸いして株式市場も本来回復すべきところまでは回復したのだと思っている。つまり、意図的な政策の成功ではなく、無策だったが故の怪我の功名だ。

もちろん、政治家の業績は政策意図ではなく、結果で判断されるものだ。日経平均の半値戻しも定着したし、今後世界中で株式市場の規模が半減することになれば、枯れきった日本株市場も一時的ではあれ、相当下げる局面があるだろう。それを見越して、今年9月半ばに辞任した引き際はみごとだったと思う。

次回

3.1989年末に天井を打った日本株バブルとはなんだったのか 11/27 10時更新

コメント