中国ハイテク株・米国情報通信株急落で 野村證券株たった1日で16%の大暴落

本日、3月29日の東京証券取引所では、野村ホールディングス株が金曜日の終値720円から16%という上場以来1日では最大の下落率となり、かろうじて600円台に踏みとどまる603円で引けました。

3月26日(金曜日)には2018年2月から丸3年以上かけてやっと700円台に戻していましたが、日付では文字どおり3日天下、営業日ベースでは1日天下に終わったわけです。

野村ホールディングス株がこれほど大きく下げた直接の要因は、傘下の米国法人が1顧客との取引で推定20億ドルにも上る巨額損失を出す可能性が高いと、自社の開示資料で表明したことです。

もちろん、なぜこれほどの暴落になったのかも、大問題です。しかし、今回の同社株の暴落については、野村ホールディングス本社が傘下の米国法人がどんなに危ない取引をしていたかについて、危機が噴出した直後になっても掌握していなかった可能性が高いという驚くべき無責任経営体質のほうが、もっと深刻な問題です。

中国経済は主要国の中でもっとも早く「コロナ禍」から立ち直ったはずなのに、なかなか株価が順調に上昇していないことについては、先日の「日経平均4日間続落」でも、お伝えしていました。

ビル・フアン氏の投資スタンス

先週半ばの時点で、中国株低迷の主な要因が、かなり具体的にわかってきました。それは、ヘッジファンドの老舗、タイガーマネジメントのアジア部門であるタイガー・アジアの運用責任者として、たった7年間で運用資産総額を1600万ドルから80億ドルに急拡大させた、ビル・フアンという韓国人ファンドマネジャーが独立して運用していたアルケゴスというファンドの運用姿勢に関わることです。

ビル・フアン氏は、手元資金にかなりの融資を集めてレバレッジをかけて特定の分野、具体的には中国のハイテク株とアメリカの情報通信株に、集中投資するというスタンスで、伝説的な運用実績をあげてきました。

ところが、彼は運用資産規模が数十億ドルという巨額にのぼっても、保有中の株についてプット(特定の金額でその株を売る権利)を買うというようなヘッジ手段をいっさい使わっていなかったようなのです。業種やテーマで集中度の高い銘柄群を買い持ちしているだけのファンドは、いったんそうした業種やテーマから人気が離散すると、持ち株の大部分が一斉に値下がりする危険があります。まして、手ガネに借金を積み増しして買い上がってきた銘柄の場合、ちょっと値下がりしただけでも、全株売却しても借金を払いきれないケースも出てきます。

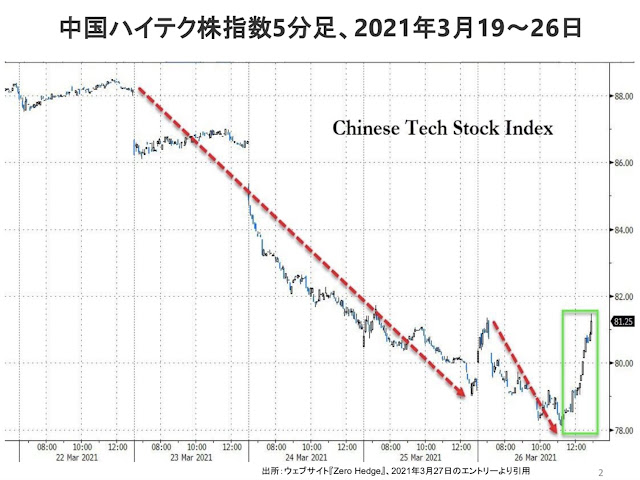

フアン氏がなぜこれほど危険な投資スタンスに固執してきたのかはわかりません。しかし、先週半ばには、同氏率いるアルケゴス・ファンドの融資団がファンドのポートフォリオ全体を差し押さえて、強制売却に踏み切り、このファンドが保有している主力銘柄が大幅に下落していました。その実例を、中国ハイテク株指数とアメリカ情報通信株の1銘柄、バイアコムCBSの値動きでご紹介しましょう。

株価バブルがはじける可能性はーー

中国株、アメリカ株については、もうふたつの将棋倒しが始まっていると見るべきでしょう。

つまり、アルケゴス・ファンドの持ち株の中で、すでに暴落している銘柄の清算だけでは融資額を取り戻せない金融機関が多いでしょう。そうなると、同じファンドに組み入れた中で比較的値持ちの良かった銘柄も次々に処分していくので、まだまだ急落する銘柄は出てくるはずです。

また業績が良かったファンドには、必ず同じ投資スタンスをマネるファンドが出ていたでしょう。そうした2番煎じ、3番煎じのファンドに融資をしていた金融機関は、融資額に対する証拠金の積み増し請求(株式市場用語で「追い証」と呼びます)をするでしょう。そこからも持ち株の売却を迫られるファンドが出てきます。

このニュースがきっかけとなって、かけ声ばかりは威勢がいいけれども遅々として進まない景気回復期待が腰折れして、世界的な規模で膨張していた株価バブルがはじける可能性が強まりました。さらに、日本国民にとっては、この世界的な株価バブルの崩壊と同じくらい重大な問題があります。

起債をするにはあまりにもキケンな取引

それは、なぜ野村ホールディングスは、まだ決済を済ませて損失額を確定することもできないうちに、日本円でいえば2100~2200億円にも達する巨額損失が出そうだという情報開示を迫られたかということです。

損失は、できることなら実現損が確定してから開示したほうが総額を低く抑えることができます。

もし、まだ実際に売却損を出していないうちに「かくかくしかじかの損失が出そうだ」と開示したら、どこでどんな取引に関連した損失なのかを察知した市場関係者は、先に売り抜けようとするので、損失額はほぼ確実に拡大するでしょう。

にもかかわらず、月曜日の相場が開く直前に、未確定の損失についてこうした情報開示をせざるを得なかったのです。その理由は単純明快、野村ホールディングスは、先週の火曜日、23日に米ドル建て5年物社債の発行条件を確定し、翌24日に開示していたからです。

この社債発行の概要は次の表のとおりです。

ご覧のように、23日に条件を確定し、24日(水曜日)に発表、翌週の月曜日に当たる29日には払い込みを完了するという駆け込みが露骨なスケジュールでした。

今月中旬から米国債の金利が上がり、債券価格としては下落していました。おそらく、もう少し待っていると発行条件が悪くなる(高い金利を払わざるを得なくなる)ことを懸念して、急いで発行にこぎ着けようとしたのでしょう。

ところが、傘下の米国法人から「アルケゴス・ファンドへの融資で巨額損失が出たので、このニュースを伏せたまま新発債を発行したら、後からアメリカの機関投資家たちにどんなに巨額の賠償請求をされるかわからない」というご注進が入って、土日の社内会議でやっと巨額損失と社債発行の中止について情報開示をせざるを得ないという結論に達したのでしょう。

そもそも取り立てて使途があるわけでもないカネを、金利が低いうちに社債で調達しておこうという姿勢が安易です。しかも、こんな起債をするにはあまりにも危険な取引を傘下の米国法人がおこなっていることを知らずに、あるいは知っていても無関心で、平然と起債計画を推進していたのです。

結び

こんな無責任経営をしている金融機関が旗を振っている「貯蓄から投資へ」などというスローガンに乗せられたら、個人世帯はとんでもない負担を背負いこまされるでしょう。私は、今後6~7年間、個人世帯の資産計画は増やすより守るを優先して臨むべきだと思います。

コメント