ご質問にお答えします――その3 中国が国際社会での影響力を拡大することがあり得るでしょうか?

Q1: 中国についてお尋ねします。今年の中国の軍事予算は前年比6.8%増の約22兆円と膨張を続けているようです。人口も急激に高齢化している中で、維持できる方針とは思えません。おまけに、アメリカとは違ってハイテク企業を潰しにかかっています。

それでも米国経済の不透明感が増すにつれて、これからは中国が世界経済の覇権を握るとおっしゃる方もいらっしゃいます。中国の先行きをどうお考えでしょうか?

Q2: Q1と関連するかどうかわかりませんが、ダウジョーンズ工業平均株価とトロイオンス当たりの金価格が同額になるとの説が出ているようです。まさかそんなことが・・・・・・と耳を疑うような話ですが、どうお考えでしょうか?

A1: ご質問有難うございます。

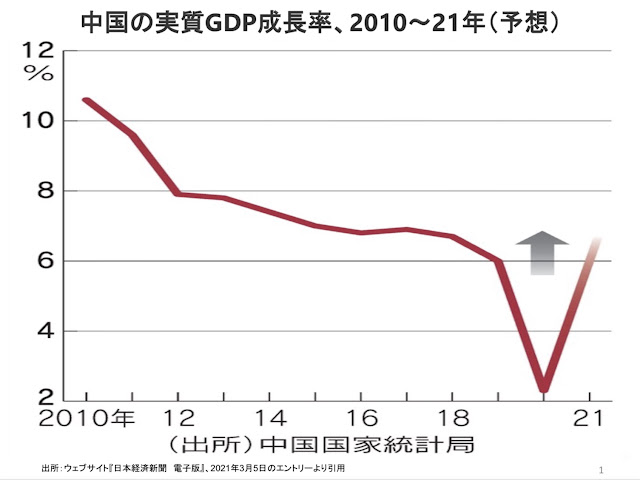

中国経済の実態は、もう縮小過程に入っていると考えるべきです。つい最近、今年の3月初旬に開催された全国人民代表大会で決定された第14次五カ年計画最大の特徴は、2021~25年のGDP成長率目標を設定しなかったことです。また、2021年単年度の予想も「6%台への回復を目指す」と従来の中国政府の公式予想と比べると非常に慎重なスタンスです。

中国のGDP成長率

これまでの公式発表ベースの中国のGDP成長率は、次のグラフのとおりでした。

2019年まで低くても6%台をずっと保ってきたのに、2020年には「コロナ禍」という突発事件の影響で2%台前半まで落ちこんだ、という実績見込みを公表しています。

もしそれがほんとうなら、この一過性の落ちこみからのリバウンドを勘定に入れれば、当然8%台とか2ケタとかの威勢のいい数字を打ち出してもいいはずです。

ところが、6%台への回復を目指すという珍しく「堅実」な目標を設定しているのです。なぜでしょうか?

そもそも中国の実質GDP成長率は、まともな検討には堪えないでたらめな数字の羅列に終始してきました。

日本で言えば道府県に当たる各省の省内総生産と、日本で言えば東京都に当たる特別市の市内総生産を足し合わせると、必ず中国政府が公式に発表している国内総生産よりずっと大きな数字になっていたのです。

数字の水増し

これは、各省・各特別市の経済官僚が出す数字が大幅に水増しされた数字であることを中央政府の官僚も知っていて、鉛筆舐め舐め「実際にはこの程度だろう」と毎年下方修正をしてきたからです。

なんの根拠もない過大な数字を当て推量で下方修正しているわけですから、中国の実質GDP総額も前年比の成長率もまた、データによる裏付けのない空中に漂っているだけの数字です。

ですから、「中国経済の実質成長率がこんなに高かった」とか「ここまで低下した」とか議論すること自体、あまり意味のあることではありません。

しかし、少なくともひとつは、この中国政府公式発表ベースでのGDP成長率が大きな意味を持つ分野があります。

それは、公式発表のGDPが中国人民解放軍に与える軍事費予算の基礎になるという事実です。三権分立という概念はなく、中国共産党が立法・行政・司法を丸抱えしている中国政治にも、この連中にあまり不満を持たせては政権維持が危なくなるという4つの圧力団体=利権団体があります。

それは、1)中国人民解放軍

2)各省・特別市など自治体の経済官僚

3)国有企業の経営者たち

4)新聞・雑誌・放送網といった国有メディアの担い手たち

です。

中でも最有力の圧力団体は、人民解放軍でしょう。

選挙で勝ったわけでもなく、国土を2分して国民党との経済発展競争をして勝ったわけでもないのに、共産党独裁の政治を続けてこられたについては、結局のところ、1949年に終わった国共内戦で人民解放軍が国民党軍に勝ったからという以外の理由はありません。

軍事予算20兆円超えにはメッセージが込められている

中国の今年の軍事予算が、去年の6.6%増を0.2ポイント上回る6.8%増となって、ついに日本円にして20兆円を超える巨額に達しました。その理由は、決して中国の国際的なプレゼンスが上昇して、国威発揚のために大きな軍事予算が必要となったからではありません。

国内の政治・経済・社会的な危機が深く静かに進行する中で、秩序維持のために人民解放軍を頼らざるを得ない場面が増えると共産党幹部が想定しているからです。

今年の全人代で李克強首相が「人民解放軍は新型コロナの蔓延を武漢市内に封じ込めるために戦場に赴く覚悟で出陣し、立派に責務を果たした」と称賛しているのも、たんなる美辞麗句ではないのです。

さしあたって、香港返還時のイギリス政府との約束とはまったく違う、急速な「香港の本土並み化」を推進するについても、人民解放軍の武力に頼らざるを得ない局面はあるでしょう。だからこそ「あなた方に分配する利権は、GDP成長率の急減速にもかかわらず、増加率を上げておいたよ」というメッセージをこめた金額となったのです。

ソ連より悲惨になるかもしれない中国の末路

1979~2014年という長期にわたって実施されていたひとりっ子政策の影響もあって、中国では先進諸国より急激に生産力人口の低下と高齢人口の拡大がやってきます。その中国にとって、直接国民生活を豊かにするわけではないだけではなく、膨大な資源浪費をともなう軍事予算の膨張は、まったく歓迎できる事態ではありません。

国民経済の発展という点で見れば、文化大革命の大混乱のあと鄧小平が実権を握ってからの中国は、旧ソビエト連邦(現ロシア連邦とその周辺諸国)よりマシな実績を残してきました。

その最大の理由は、冷戦時代のソ連がアメリカの軍事力に対抗するために国内総生産の3割以上を軍事費に充てて国民の生活水準を抑えこんできたのに対し、ソ連の国民生活がいかに貧しかったかを教訓とした中国は、軍事費の国民経済に占めるシェアを比較的小規模に抑えてきたことです。

もしこの利点が失われるとすれば、中国の末路はソ連の末路以上に悲惨なものとなるでしょう。ソ連はハンガリー、ポーランド、チェコスロバキアといった旧東欧諸国から経済資源を収奪していましたが、国際金融資本に依存した経済にはなっていませんでした。(そうなりたくても、欧米の金融機関がカネを貸してくれなかったというのが実情ですが。)

中国経済とアメリカ

ところが、現代中国経済はアメリカを中心とする海外からの投融資に依存しなければ経済成長ができないほど、海外投融資への依存度が高いのです。中国は、日本と並んで毎年膨大な経常黒字を出している国です。こうして諸外国から稼いだ資金を、米国債中心とする対外投融資に回しています。

ですから、中国経済が海外からの投融資なしには成長できないなどと言われても、にわかには信じられないとおっしゃる方が多いでしょう。しかし、数字は正直です。次のグラフをご覧ください。

このグラフでは、横軸に各国の対外純資産/純債務残高を目盛ってあります。右に行けば行くほど諸外国に投融資している金額が大きく、左に行けば行くほど諸外国から投融資を受けている金額が大きいことを示します。

縦軸には、その投融資から得ている金利配当収入が支払い金利配当より多い場合には、プラス(横軸より上)に、他国への金利配当支払いが金利配当収入より多い場合にはマイナス(横軸より下)に、その差額を目盛ってあります。

ほとんどの国が、対外純投資ポジションが大きいほど純投資収入も多く、対外純債務ポジションが大きいほど純投資支出が多くなっています。

つまり、右上から左下に描かれた斜線に沿った位置にあります。

ところが、アメリカと中国だけは例外的な位置を占めています。

アメリカは対外純債務が約8兆ドルという巨額に達しているのに、約1700億ドルの純投資収入を得ているのです。一方、中国は日本よりはかなり低いですが、ドイツとほぼ同額の約2兆ドルの対外純資産を持ちながら、約800億ドルの年間純投資支出を計上しているのです。こんなに大きな対外純資産から金利配当収入を稼ぐどころか、金利配当支出をしているのです。

アメリカのお得意様中国

この現象を説明する方法は、ひとつしかありません。それは、アメリカが世界各国から9兆ドルトか10兆ドルのカネをほとんど無利子のアメリカ国債を買わせるというかたちで借りていて、そのうちの一部を中国などの新興国にかなり高い金利で融資したり、高い配当収入のある投資をしたりしていて、その差額が合計1700億ドルにもなる。その中でも最大のお得意様が、年間約800億ドルも諸外国に貢いでいる中国だということです。

アメリカの金融業界にとっては、こんなにおいしい儲け話に乗らない手はありませんから、ごく自然な行動です。不可解なのは中国の行動です。

なぜ、自国内で国内総生産の半分近い金額を国民に貯蓄させておいて、投融資のための資金は潤沢なのに、アメリカをはじめとする諸外国から高い金利や配当をはらって投融資を受け入れているのでしょうか?

中国4大銀行と呼ばれる中国銀行、中国工商銀行、中国建設銀行、中国農業銀行は、いずれも民間企業の体裁を整えて株式も上場しています。

ですが、実態は国有銀行のままで、政府・共産党の指令によって中国人民の膨大な貯蓄を、非効率で収益性の低い国有企業最優先で融資しています。

その国有企業は、収益の最大化を目的とした企業としてみれば、落第する企業がほとんどです。しかし、国有企業の設立目的は収益の最大化ではなく、国内の各種既得権益団体に利権を分配することであり、この面では立派に機能しているのです。

わずか8000~9000万人の共産党員が、14億人の国民に対して一党独裁体制を押しつけたままでいられるのも、社会の要所、要所に既得権益団体を配置して彼らにたっぷり利権をばら撒いているからです。

この世界に冠たる利権社会主義国家、中国を陰でしっかり支えているのが、これまた世界に冠たる利権資本主義国家になり果てたアメリカです。

とくにアメリカの金融業界は、国民経済を主導する産業が製造業からサービス業に転換して以来、生産過程への投資機会が縮小し、それに連れて収益もジリ貧化してきたはずです。

それなのに、ヨーロッパや日本の金融業界のような地盤沈下を経験せず、万年好況を謳歌してきました。

中国からほぼゼロ金利で借りたカネのうち、ほんの一部を中国に又貸しするだけで高い金利配当収入を得られていたからです。

そして、中国内の貯蓄はほとんど国有企業への利権分配で使い果たしてしまう中国金融業界には、国内の成長意欲の旺盛な民間企業に回すカネはありません。

ですから、こうした民間企業は切実な資金需要を投資平台と呼ばれるノンバンクや、海外投資家の高金利の投融資で満たさざるを得ないのです。

ご質問の中に出てきた「ハイテク企業を潰そうとしている」とのご指摘は、おそらく習近平政権が、アマゾンに次ぐ世界第2位のネット通販企業にのし上がったアリババ集団に執拗な嫌がらせを続けていることに言及していらっしゃるのだと思います。

ジャック・マー氏拘束の真相

現政権は、アリババ集団傘下のネット決済システム運営企業、アント集団の上場直前に上場計画の撤回を命令し、アリババ集団創業者であるジャック・マー氏の身柄を拘束して、事情聴取を行いました。その後約3ヵ月間、マー氏は公式の場に姿を見せませんでした。

久しぶりの記者会見で、マー氏は「今後は余生を全国の初等・中等教育現場で奮闘する公立小中学校教師の皆さんの支援に捧げる」という趣旨の、いかにも政府・共産党が喜びそうな所信を表明しました。

こういう「優等生の模範解答」的な発言をするまで、公式の場に出ることさえ許されなかったようです。

この点についても、現政権がアリババのような大企業さえ思うままに動かせることを誇示するためにアント集団の上場直前まで待って、最大限のドラマチックな効果を狙ってやったことだと「解説」をされる向きもあります。

ですが、アント集団上場計画撤回命令とジャック・マー氏の事情聴取報道が出た日付と、約3ヵ月後のマー氏が公式の場に再登場した日付にご注目いただきたいと思います。

最初は2020年11月2~3日、アメリカ大統領選とほぼ同時です。また、その3ヵ月後はトランプ派による大統領選に関する不正投票・不正開票に関する訴訟が全面的にアメリカ連邦最高裁によって門前払いとなり、トランプ2期目がないことがほぼ確定した時点でした。

ジャック・マー氏が小さな上海のシンポジウムで「旧態依然たる中国金融業界を改革しないかぎり、中国経済はこれ以上の成長を望めない」という問題発言で当局に目を付けられたのは、去年9月のことでした。おそらく習近平政権としては、即座にマー氏を逮捕し、資産も没収するぐらいのことはしたかったでしょう。

「中国金融業界全体が利権分配システムになっており、これを改革しなければ中国経済に未来はない」というのは、あまりにも正しすぎて捨てておけない指摘だったからです。

ですが、当時アメリカ大統領をしていたのは、ドナルド・トランプでした。彼は中国がアメリカの金融業界にとっていかに大切なカネづるになっているか知らなかったかもしれません。

あるいは、そんな連中の儲け口をふさぐことでアメリカの中下層の人たちが仕事を取り戻すことができれば、そのほうがマシだと思っていたかもしれません。

とにかく、本気で中国に貿易戦争、経済戦争を仕掛ける気でいるトランプがアメリカ大統領でいるうちは、マー氏の身柄拘束や資産没収をするのはあまりにも危険です。

トランプはそれをきっかけにますます対中強攻策に出るでしょう。もし海外投資家が一斉に対中投融資を引き揚げることにでもなれば、中国経済はあっさり崩壊します。

金融業界と、これまた中国を巨大な市場として荒稼ぎしているハイテク業界の巨額献金で大統領の座を買ってもらったバイデンには、ほんとうに打撃を与えられるところで対中強硬策を選ぶ余地はありません。

だからこそ、経済の根幹に響かないところでは、いろいろ対中強硬のポーズを誇示していますが。

というわけで、バイデン政権誕生がほぼ確実になった時点で、中国政府は安心してアリババ集団いじめに取りかかったわけです。

なるべく劇的な効果を狙ってタイミングを計るといった、余裕のある政権ではありません。むしろ、国民経済全体が利権分配システムになっていることの弊害は、アメリカ以上にあちこちで噴出していて、いつどこで溜まりに溜まった憤懣が爆発してもおかしくない状態です。

相場はベアに転換?

そして、この枯れ木の山のような状態に火を付けてしまったかもしれないのが、前回ご紹介したアルケゴス・ファンドの崩壊と、中国ハイテク株指数の暴落です。現在までのところ、アルケゴス・ファンドの保有銘柄群のうち、アメリカの情報通信株のほうは、全面安にはなっていません。

ですが、ダウジョーンズ工業平均株価は、31日の寄り付き直後に史上最高値を更新したあと下落に転じました。ダウ平均よりアメリカ株全体についての指標性が高いS&P500株価指数は、過去2週間にわたって3975ドルの壁に挑戦しては跳ね返されつづけています。大事件が露呈して、長年にわたる強気(ブル)相場が弱気(ベア)相場に転換する直前によく見られる値動きです。

A2: 「ダウ平均=金価格同額」説は、一見した印象よりずっとありうる事態だと思います。

大きな暴落のメドは約8割の下落です。日経平均が3万9000円目前の史上最高値を付けた1989年の大納会から、2003年ソニーショック時の安値7600円までの下落幅が、ほぼ正確に80%でした。

1929年の大恐慌後、30年代を通じた大不況で低迷していたダウジョーンズ工業平均株価は、1929年の高値381ドルから1932年の安値42ドルまで、89%下がっています。

今回の弱気相場で8割下がるとすれば、現在約3万3000ドルのダウ平均は6600ドルになります。一方、現在トロイオンス当たり1685ドルの金価格が、この長期下落相場のうちに4倍になれば6740ドルですから、金価格のほうがダウ平均より若干高くなることさえあるでしょう。

ただ、1930年代大不況時のようにわずか3年強で史上最高値から8~9割の下落とはならず、おそらく6~7年かけて徐々にそこまで行くという展開になると思います。、ダウ平均は年率約22%で7年間の下落、偶然ですが金価格のほうも年率約22%で7年間の上昇ということになります。決してあり得ない数字ではありません。

コメント