中国債券市場の怖い構造 ご質問にお答えします その10

こんばんは

まず、左側のグラフは、国有企業が企業総資産の約4割を使いながら、約2割の利益しか上げていないことを示しています。逆に民間企業は6割の資産を使って8割の利益を上げていますから、国有企業よりずっと効率のいい経営をしているわけです。

タイミングよく、つい最近書店に並び始めた最新の拙著に関連したご質問をいただきましたので、お答えさせていただきます。

ご質問:中国が仮想通貨をいじめてますが、理由は人民元の海外流出阻止なんでしょうか?既発のドル建債券の金利も暴騰しているようですし、裏で色々起こっているんでしょうね?

お答え:人民元というより、国民が稼いできた資産をどんなかたちにもせよ、海外に流出させたくないという思いは強烈でしょう。

誤差脱漏を通じた海外への資金流出は深刻

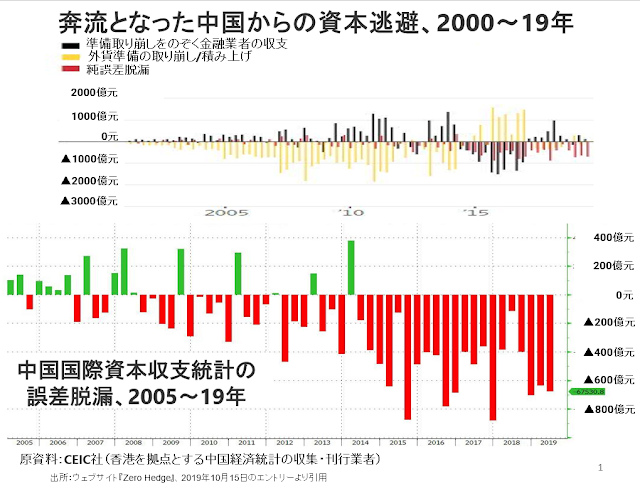

中国の国際収支統計を見ますと、ほかの国ならまさに統計的誤差の範囲内にとどまる「誤差脱漏」という項目を通じた資金の海外流出が、とんでもなく大きな数字になっています。

USBメモリーに入れたデジタル財布ひとつ持てば、ほとんど無尽蔵の金額を手軽に持ち運べるビットコインなどの暗号通貨は、中国政府にとって深刻な脅威なので、なんとか普及を食い止めたいのだと思います。

じつは、この暗号通貨以上に私が中国経済の先行きに不安を感じていることがあります。

それが、2番目のご質問である中国企業が発行体となっている社債市場が、国内元建てのほうも、海外米ドル建てのほうも非常に危なっかしい綱渡りをしていることです。

債券市場こそ、中国経済にとって最大の地雷原

中国企業による社債発行は、大きく分けて国内の人民元建て債と、香港などで起債する米ドル建て債のふたつに分かれます。

これまでの中国政府の債券市場についての方針は、「民間企業が発行した元建ての社債は債務不履行に陥っても見殺しにする。だが、国有企業の社債は元建て、米ドル建てを問わずできる限り債務不履行状態にいたらないうちに救済する」というものでした。

ところが、中国華融という中国最大の不良債権回収企業が、今年3月31日の期限までに財務諸表を提出できなかったことから、中国政府は大手国有企業でも債務不履行に陥ることを容認する政策に転じたのではないかという不安が高まっています。

華融は大変多くの元建て債、ドル建て債を発行していますので、ひっっきりなしにそのうちの一部の償還期限がやって来ます。

これまでのところ、なんとかやりくりをして期日までの償還はできていますが、同社の社債のうち償還期限が長いものほど元本の価格が下落するという傾向を示しています。次のグラフでご覧いただけるとおりです。

でも、償還までまだ5年も待たなければならない2026年6月償還分の元本価格は4割近く下がっています。

つまり、中国の債券市場参加者の半分近くが、「華融は今後5年間のうちに潰れるだろう」と見ていると言っても過言ではないでしょう。

この状態は、その後の2~3本の償還を無事終えても、ほとんど変わっていません。また、香港の株式市場は相変わらず華融株の取引を停止したままです。

華融がどんなにひどい企業かについては、最新刊の拙著『米中「利権超大国」の崩壊』にかなりくわしく書いておきましたので、ぜひお読みいただければと思います。

華融は、同じ国有系企業の中でも、中央政府の財務省が最大株主となっている大手企業です。従来であれば、中国政府はメンツにかけても、また流通中のドル建て債の残高が大きく、海外投資家からの信用失墜を避けるためにも、華融のような会社は絶対潰さないだろうという安心感が、内外を問わず債券投資家のあいだにあったと思います。

債券市場のデータを上っ面だけ眺めていると、この安心感にも根拠がありそうな気がします。

中国の社債市場では、国有企業のシェアが非常に高い

まず、国内元建て債券の圧倒的に多くが、中央政府レベルか地方政府レベルかの差はあれ、国有企業と地方政府の資金調達用に発行されています。

ところが、次のグラフを見ると、債務不履行担った債券は圧倒的に民間企業が発行したもののほうが多いのです。

中国の国有企業はすさまじく非効率な経営をしている

この事実から「やっぱり、国有企業は政府が優秀な人材に経営を任せて、資金も潤沢に入ってくるから、健全な経営をしているんだろう」とお思いかもしれません。

正反対です。政府は、ずさんな経営で低利益率のままだったり、莫大な赤字を垂れ流しつづけたりしている国有企業を再三の銀行による債権放棄や資本注入で救いつづけてきたのです。

国有企業の経営がどんなに劣悪かを、具体的な財務指標で確認しておきましょう。

まず、左側のグラフは、国有企業が企業総資産の約4割を使いながら、約2割の利益しか上げていないことを示しています。逆に民間企業は6割の資産を使って8割の利益を上げていますから、国有企業よりずっと効率のいい経営をしているわけです。

また、左側のグラフを見ると、国有企業の総資産利益率は約2%で、民間企業の約4%の半分に過ぎません。総資産利益率がたった2%の企業には、ふつうの国の銀行はあまり融資をしませんし、起債も思いどおりにはできないものです。

ところが、まん中のグラフを見ると、中国ではふつうの国の金融市場とは真逆の事態が起きていることが分かります。

非効率な経営をしている国有企業の自己資本に対する債務レバレッジが約1.5倍で、もっと効率的な経営をしている民間企業の債務レバレッジが約0.75倍なのです。

こんなに非効率な経営を続けている企業に大金を貸してしまったら、いずれは貸し倒れ被害に遭うことは目に見えています。

今までこの当たり前の事態が起きなかったのは、政府・中国人民銀行・銀行業界・債券市場が何度も何度も国有企業が苦境に陥るたびに助けてやっていたからです。

中国もこれ以上国有企業を甘やかすことはできない

ですが、中国経済にもこれほど非効率な経営をしている大企業群のお守りをしつづける余裕はなくなってきました。

そのひとつの証拠が、2021年の1~3月期では国有企業の債務不履行額のほうが民間企業の債務不履行額より大きくなったことです。

もうひとつ、証拠があります。これまで、国際債券市場での(大部分はドル建ての)債務不履行額は、2018年上半期を唯一の例外として中国企業の債務不履行総額の中で微々たるものでした。

ですが、2020年以降、国際債券市場での債務不履行が中国企業全体の債務不履行額に占めるシェアが顕著に上昇しています。

不思議なのは、なぜ中国政府・共産党がこれほど国有企業を大事にするのかです。

私は、国有企業を通じた従業員、下請け・系列企業、取引先企業などへの利権のばら撒きなしには、中国共産党一党独裁支配が保たないからではないかと思います。

この結論については、いろいろなご意見があると思います。

そのへんについても、『米中「利権超大国」の崩壊』をぜひお読みいただきたく思います。

読んで頂きありがとうございました🐱

ご意見、ご感想お待ちしてます。

コメント

こちらを大切にします。土井

コメントいつもありがとうございます!了解しました。ご無理をなさらず、今後ともよろしくお願いします。

コメントありがとうございます。

実際に、米中双方からきな臭いニュースが続々飛びこんできています。

日本の大衆の健全性に期待するところ大です。