万年営業赤字のテスラが時価総額1兆ドルクラブ入り

こんばんはファームグよりマガットのほうが

今日は先週末、アメリカ株市場で最大の話題になった「事件」について書きます。

ファームグよりマガットのほうが

大きくなったってなんのこっちゃ

この見出しじゃ、まさに何がなんだかわかりませんよね。

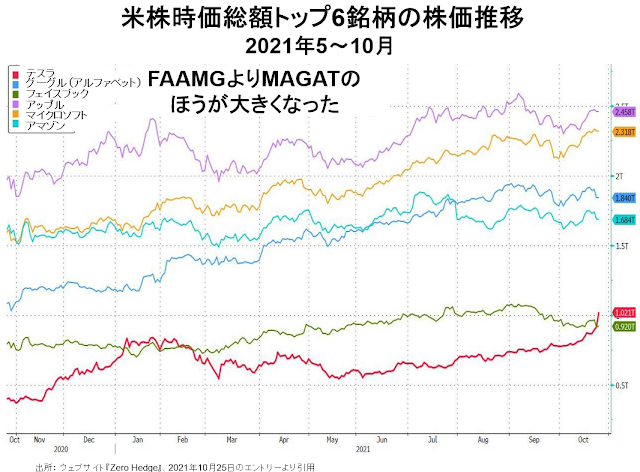

じつは、ハイテク大手5社として時価総額で圧倒的に米国内他社をリードしていたフェイスブック(F)、アップル(A)、アマゾン(A)、マイクロソフト(M)、グーグル(上場持ち株会社名はアルファベットですが、ここでは紛らわしくないようにG)、略称FAAMGの中から、フェイスブックが脱落して、代わりにテスラが入ったことを示します。

この新しい時価総額トップ5社を大きい順に並べるとマイクロソフト、アップル、グーグル、アマゾン、テスラとなるので、MAGATというわけです。

このグラフでは、まだアップルのほうがマイクロソフトより上に位置しています。でも、10月29日の終値では、ご覧のとおりアメリカ株時価総額首位はマイクロソフトに変わっていました。

これは、当社の業績の良さというよりは多分に創業社主であるビル・ゲイツ氏がコヴィッド-19を大疫病に仕立てるキャンペーンにも成功し、「地球温暖化」対策などでも指導力を発揮しているという政治力の評価が大きいと思います。

それぞれに問題を抱えた

時価総額トップ6社

さらに、テスラ社の時価総額がフェイスブック社を抜いたのも、「地球温暖化を防ぐには二酸化炭素排出量を減らさなければならない。そのためにはガソリンエンジン車を全廃してEV(電気自動車)に切り替える必要がある」という政治・社会的な「要請」が押し上げた株価と言うべきでしょう。

ファンダメンタルズ(経済基礎条件)から見れば、テスラ社は時価総額で大手10傑に入るどころか、S&P500採用銘柄の中でどん尻争いをしていてもおかしくない企業です。

実際、このところ株価が低迷しているフェイスブックの業績に、赤とまではいかなくとも黄信号が点滅しています。

まず、毎日積極的にフェイスブックを利用しているユーザーの数が伸び悩んでいます。

たしかに、全世界で20億人近くも毎日積極的にフェイスブックを使うユーザーがいるのは、大変な収益ベースと言えます。

でも、たんに伸び率が鈍化しているだけではなく、伸びの大部分が「アジア太平洋」と「その他全世界」でフェイスブックを使う人たちで、ヨーロッパやアメリカ・カナダのコアなユーザー数はほぼ完全に横ばい化しています。

これは、将来的な収益展望としては非常に深刻な問題です。アクティブユーザー1人当たりの売上にとても大きな地域差があるからです。

ヨーロッパでは、その約3分の1の16~17ドルです。

アジア太平洋やその他全世界となると、アメリカ・カナダの10分の1にも満たない3~4ドルにとどまっているのです。

つまり、フェイスブックのユーザーベースはどんどん売上効率の悪い方向に変わっているわけです。

市場では、「フェイスブック社の事業が多岐化していることを反映して社名をメタあるいはメタヴァースに変える」という創業CEOマーク・ザッカーバーグの方針が反発を買ったといった解説も出ているようです。

しかし、明らかに収益力の鈍化がこのところ株価がパッとしない最大の要因でしょう。

それでは、フェイスブックに取って代わったテスラの業績は、株価が急上昇を続けるほど立派なのでしょうか。

まったくそうではありません。

でも、自動車メーカーとしてのマーケットシェアは今年の第4四半期にかなり頑張って売り上げ台数を伸ばすという仮定でも、2021年通年でわずか1.2%に過ぎないのです。

そればかりではありません。テスラ社は、過去一度として本来の営業利益で黒字を出したことがありません。

一応、当期利益は出ていますが、それはEVを1台売るごとにもらえるガソリンエンジン車を売る権利を同業他社に売って儲けたカネであって、EV販売自体の営業損益は創業以来一貫して赤字なのです。

つまり、「人類が二酸化炭素を排出する量を減らすために、ガソリン車からEVへの転換を進める」という合意の非現実性が暴露されれば、一瞬で消えてしまって当然の「夢が支えている株価」で、テスラ社は1兆ドルクラブに仲間入りしてしまったのです。

マイクロソフトにアメリカで最大の時価総額というタイトルを譲り渡したアップルも、今年第3四半期(7~9月)の決算は、大方の予想を下回るものでした。

ですが、往年のアメリカ自動車業界のビッグスリーがやっていたような「計画的陳腐化」による新モデルへの買い替え需要が、昔ほど大きくならないことが思ったほど業績が伸びない最大の理由でしょう。

アマゾンにいたっては、思ったほど伸びないどころか、収益減少局面に差しかかった可能性が高いようです。

このころすでに、米株市場はアマゾンを始めとするeコマース各社の収益上昇は「コロナ」騒動による上積みが大きくて、社会が日常性を回復すれば実売店舗がeコマースに奪われたシェアを取り戻すと呼んでいたのではないでしょうか。

自社株買いができなくなれば

米株はどのくらい下げるのか?

もっとずっと怖いことがあります。それは、2011年からのまる11年近くで337%も上がったS&P500株価指数上昇分の約4割は、企業の自社株買いによるものだったという事実です。

これらのごく少数の巨大企業が、従来どおりに気前よく自社株買いができなくなると、S&P500はかなり大幅に下げることが予想されます。

採用銘柄全体がまったく自社株買いをできなくなったとすれば、S&P500は40%下落してもおかしくないわけです。

そして、テスラ社は株価こそ急上昇して時価総額は膨らみ切っていますが、手元資金が潤沢というにはほど遠い財務内容です。

自社株買いをするどころか、大きな資金が必要になればむしろ自社株を売って金策をする必要がある企業です。

これまで米株市場の好調を支えてきた時価総額トップ5~6社がそれぞれに深刻な問題を抱えた状態であるにもかかわらず、S&P500株価指数もダウジョーンズ株価平均も、史上最高値の更新を続けています。

これはもう、ちょっとマガットるどころか、完全に間違っとる相場ではないでしょうか。

読んで頂きありがとうございました🐱

ご意見、ご感想お待ちしてます。

コメント

チューブバブル、南海泡沫、ミシシッピ泡沫など、ご教示いただいた物と同様で、CO²バブルではないでしょうか。

栴檀の葉

コメントありがとうございます。

おっしゃるとおり、今や地球温暖化論もCO2バブルなら、コヴィッド-19への過剰な警戒態勢もコロナバブルになっています。 ただ、従来のバブルと比べると顕著な差があるように感じます。 これまでのバブルは「乗れば儲かる」という経済的動機、「乗らないと時代に遅れていると思われる」という社会的動機、せいぜいその上に「国王の勅許状にもとづいて独占を許された事業の恩恵のおこぼれにありつきたい」という政治権力がらみの動機にあおられて膨らんだものでした。 南海会社もミシシッピ会社も英仏国王の勅許状で公認された独占事業だったのです。 ところが、今回の同時バブルの特徴は地球温暖化バブルもコロナバブルも、「権威」とされている人たちの言うとおりに行動しないと自分自身、あるいは人類全体の命が危ないというやみくもな恐怖心をあおられて膨らんだものであり、権威がお教えくださるとおりの「正しい科学」を信仰する者は救われ、そうではない「邪悪な科学」を信じる連中には天罰が当たるという、完全に宗教的なバブルになっていることです。 もう大衆も何度も騙されつづけてきたプラスのインセンティブでは動かなくなり、マイナスのインセンティブで怖がらせるしかないほど、現代社会を牛耳っている人たちは手詰まりになっているわけですから、これは明るい希望の持てる事実だと思います。 ただ、今もなお宗教が日常生活を律する度合いが日本のみならずヨーロッパ諸国よりはるかに強いアメリカでは、こうしたコロナ教や地球温暖化教といったうさん臭い新興宗教に没入してしまった人たちへの反発が、科学的な懐疑精神を持った人たちより、伝統的なプロテスタントやカトリックの教えを守る人たちによって表明されることが多く、完全に宗教戦争の様相を呈しています。 これは悲惨な結果を招く危険が大きいと思います。