世界経済のブラックホール、ユーロダラーの謎に迫る ご質問にお答えします その38

こんにちは

グラフ内の書きこみでもご紹介しましたが、この世界担保物件価値総額は別名「陰のマネタリーベース」と呼ばれるほどで、世界中で流動性(実際に使うことのできるカネ)が膨らむか、縮むかの鍵を握る概念です。

このような多くの事例から判断して、世界中で自分が持っている資産の担保価値を積極活用しようとする人が多いとユーロダラーは拡大し、世界中の流動性も膨らみ、逆に担保価値の活用に消極的な人が多いとユーロダラーも収縮し、世界中の流動性が縮んでしまうのです。

一目瞭然と言うべきでしょうが、世界流動性指数が50を超えるとさまざまな資産の価格が急上昇するブームになります。逆にこの指数が50を下回ると、ほぼ確実に特定の国や地域の銀行業界が危機に陥ったり、特定の銀行が破綻したりします。

なお、今回の本題からはちょっと外れますが、ちょうどまん中あたりに「ドル安」「日本バブル」との注記が入っています。ほかのサイクルのブームではだいたい流動性指数が70~80台に上がっていたのに、日本のバブルは60を少し超えたところではじけていたのです。

アメリカ金融業界が陥った苦境を象徴するのが、預金集めでは直近2年間の累計で見てもマイナス成長、集めた預金を融資した実績でも前年同期比でマイナス成長と、バランスシートの両側で業界全体が収縮しているという事実です。

アメリカ経済というと「金融技術の革新で世界をリードしてきた」とお考えの方が多いようです。それなのに、アメリカの株式市場自体が1970年代末頃から金融特化度が高まったアメリカ経済の中での銀行の役割を一貫して低く評価しているのですから皮肉なものです。

上段でご覧のとおり、Fedの損失は2023年で約1200億ドルとなっています。下段を見ると、今年の3月以来毎日利払い費で7~8億ドルずつ出て行っていますから、実際には1000億ドル台に抑えるのはむずかしいでしょう。

今日は久しぶりに「ご質問にお答えします」コーナーをお届けします。

かなり以前からユーロダラーについて以下ふたつのご質問をいただいておりました。なかなかしっかりしたデータが手に入らず、お答えするのに時間がかかってしまったことをお詫びします。

ご質問1:最近のユーロダラーの動静についてお教えください。

ご質問2:既に基軸通貨は米国連邦政府・連邦準備制度管轄下の米ドルから、だれの管轄も及ばないユーロダラーに移ったとのことですが、そのユーロダラーが慢性的な衰退過程に入ったということは、資本制社会の資産自己増殖サイクル自体が終わろうとしている象徴でしょうか?

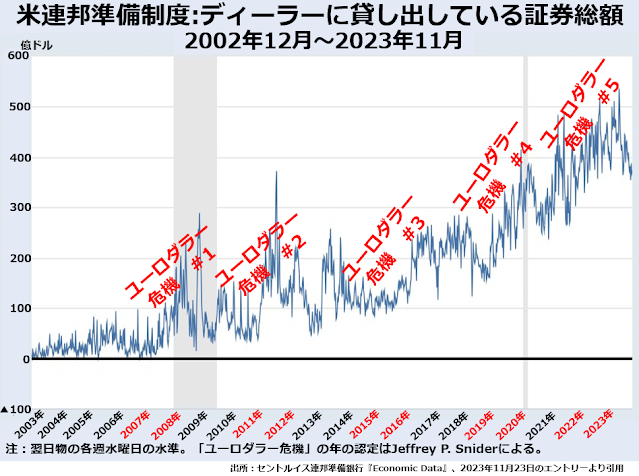

お答え1:国際金融危機以来、ユーロダラーはほぼ2年平穏で、2年危機というサイクルが続いていたのですが、現状では2年危機、1年平穏、そしてまた2年以上の危機という、言わば危機の慢性化状態に入ってしまったと思います。

ユーロダラーとは何か

ユーロダラーとはアメリカの中央銀行である連邦準備制度(Fed)の発行したドルが、何らかの理由で海外に流出したままアメリカ本国に戻ることなく、より高い収益機会を求めて世界中を渡り歩いている状態のドルのことです。

私がユーロダラー研究の第1人者と考えているジェフリー・P・スナイダーの見るところ、ユーロダラーが円滑に機能していた時期と危機に陥っていた時期の区分は以下のとおりとなっています。

ユーロダラーはだれが管理しているわけでもなく、ある時点で総額がいくらになっているといったデータもない、ブラックホールのような存在です。

ですから、ユーロダラーになんらかの異変が起きたかどうかも、直接ユーロダラーがこのくらい大きくなったとか、小さくなったといった統計資料はありません。さまざまな代理変数を使って推測するしかないのです。

その代理変数のひとつが、ここにご紹介したFedがディーラーに貸し出している証券の総額というわけです。

つまり、証券類を商売で取り扱っているディーラーたちが一時的にFedから借りてしのがなければならないほど証券類の需給が逼迫している、それならユーロダラー市場は冷えこんでいるに違いないということになります。

実際のユーロダラーがどのくらいの金額になるかというと、おそらくここに出ている数字より5ケタ多い100兆ドル台に達するだろうと推定されています。

そして、年次につけた色分けでおわかりいただけるように、第4次ユーロ危機との第5次ユーロ危機のあいだには1年しか平穏な時期がありませんでした。現状では、2024年になっても第5次ユーロダラー危機は続きそうな雲行きです。

上のFedがディーラーに貸し出している証券総額よりずっとユーロダラー自体に近い数字となると、世界担保物件価値総額というものがあります。

ごくふつうに国境を越えた取引で相手の素性もよくわからないとなると、取引を実行するためには借り手が信用度の高い担保を貸し手に差し出す必要があります。その価値総額を見ていれば、実際にどの程度のユーロダラーが動いているかもわかるだろうということです。

グラフ内の書きこみでもご紹介しましたが、この世界担保物件価値総額は別名「陰のマネタリーベース」と呼ばれるほどで、世界中で流動性(実際に使うことのできるカネ)が膨らむか、縮むかの鍵を握る概念です。

この世界担保価値総額のデータを開発し、世界流動性指数という指数を案出して商標登録もしているクロスボーダー・キャピタルによれば、担保価値総額と世界中に存在する流動性の多い、少ないについては次の模式図のような関係が存在します。

なお、この模式図では世界各国の中央銀行が発行し、管理下に置いている中央銀行貨幣のほうが為替スワップやユーロダラーのかたちで国境を越えて出入りしている資金量より多くなっています。実際はその反対でしょう。

しかし、民間部門流動性の総額が担保価値総額の約1.7倍という大ざっぱな目安は、かなり正確に事実を反映しているのではないかと思います。

ところで世界担保価値総額は、2021年10月の約108兆ドルから翌2022年10月までの丸1年で約97兆ドルまで、11兆ドルもの莫大な金額が消失したことになっています。

担保価値と言うと、まず破綻することはあり得ないと思われる国が発行した国債とか、しっかり収益を上げている不動産物件とかで成り立っているので、短期間でそれほど大きく価値が変動することはなさそうな気がします。

でも、実際にはその物件を持っている主体が、これを担保に使えば金融市場で儲けることができると思えば担保にするし、思わなければ担保にしないということで微妙な景気変動にも敏感に反応して総額が変わるのです。

たとえば、ニューヨーク連銀が集計しているプライマリー・ディーラーの買取り特約付き販売(Repo取引)で出す側、受ける側どちらのせいにしろ、約定どおりに取引ができない事例が増えると、担保を必要とする取引に消極的になる業者が増え、市場が冷えこみます。

このような多くの事例から判断して、世界中で自分が持っている資産の担保価値を積極活用しようとする人が多いとユーロダラーは拡大し、世界中の流動性も膨らみ、逆に担保価値の活用に消極的な人が多いとユーロダラーも収縮し、世界中の流動性が縮んでしまうのです。

流動性がブームと危機の分かれ目を支配する

ここで、まず1990~2023年の期間内に世界流動性指数が実際にどんな動きをしてきたのか、チェックしておきましょう。

一目瞭然と言うべきでしょうが、世界流動性指数が50を超えるとさまざまな資産の価格が急上昇するブームになります。逆にこの指数が50を下回ると、ほぼ確実に特定の国や地域の銀行業界が危機に陥ったり、特定の銀行が破綻したりします。

2000年代末から2010年代前半にかけて何度かのQE(量的緩和)によって流動性を人為的に高めに保ってきたアメリカでは、かなり長期にわたって株価と不動産価格が上昇しつづけました。

ですが、ごく最近、とうとうじゃぶじゃぶの量的緩和がもたらす資産インフレに懸念を抱いたFedがQT(量的引き締め)に踏み切ってからは、長年にわたって続けた量的緩和の反動のように世界中が極端な流動性不足に襲われています。

また、過去の法則通りにアメリカでは地方の中小銀行から中堅銀行まで5~6行が破綻し、スイスではクレディ・スイスがUBSに身売りする事態に追いこまれました。

今回の流動性危機の特徴は、1990年までさかのぼってもこれほど低いことはなかっただけではなく、第二次世界大戦後では1960年代後半以外には一度も起きたことがないほど深刻な水準まで流動性が枯渇しているという事実です。

なお、今回の本題からはちょっと外れますが、ちょうどまん中あたりに「ドル安」「日本バブル」との注記が入っています。ほかのサイクルのブームではだいたい流動性指数が70~80台に上がっていたのに、日本のバブルは60を少し超えたところではじけていたのです。

この流動性上昇率の低さこそ、株や不動産に手を出していた人を除けば、日本のバブル崩壊が日本国民全体の生活にはあまり大きな影響を及ぼさなかった最大の理由でしょう。

つまり、日本では資産ブームに乗ってどんどんバブルを膨らまそうとする人があまり大勢にならず、いっときのボロ儲けの後20~30年苦しむ人の数も少なかったのです。この慎重さは大いに賞賛すべきだと思います。

それに比べると、現代アメリカではさすがに「これから不動産でひと儲け」と思う人は減りましたが、まだまだ株のブームを膨らませようと張り切っている人が多いことにあきれます。遠からぬ将来、手痛いしっぺ返しを食らうことになるでしょう。

世界中の株価を総合した指数の動きと、アメリカを代表するS&P500株価指数の動きを、世界流動性指数との対比で見ると、アメリカ株がいかに不自然な高値を維持しているかわかります。

ところが、S&P500のほうは、2022年後半あたりから、世界流動性の下げとは無縁に上昇基調を維持しているのです。

この差については「いわゆるハイテク大手のマグニフィセント7の業績がいいから、当然だ」とおっしゃる向きもあります。ですが、すでに銀行危機は始まっていて、しかも収拾のめどが立たないどころか、情勢は日増しに深刻になっているのです。

その環境でたかだか10社未満の企業業績がいくらいいと言っても、金融危機の影響はアメリカ経済全体に及ぶであろうことを考えれば、あまりにも楽観的過ぎるでしょう。

アメリカの銀行危機はどんどん深刻に

現在アメリカの銀行業界が直面している危機は、おそらく1929年の大恐慌から1930年代大不況以来、まったく類例がなかったほど厳しいものになっています。

アメリカ金融業界が陥った苦境を象徴するのが、預金集めでは直近2年間の累計で見てもマイナス成長、集めた預金を融資した実績でも前年同期比でマイナス成長と、バランスシートの両側で業界全体が収縮しているという事実です。

このふたつの指標が同時にマイナスになったのは、ほぼ確実に1930年代以来のことだと思います。また、アメリカの銀行業界は大手と中小で抱えている問題も違い、それぞれに解決の糸口が見いだせない状態にあります。

まず大手各行にとって最大の問題は、保有している証券類、とくにアメリカ国債の値下がりによる含み損が莫大になっているという事実です。

Fedが量的緩和から量的引き締め+利上げに方針転換してから、米国債価格は下げつづけています。国債の金利が上がるということは、それだけ少ない出資額で同じ金利収入があるということです。

ですから、新発債が高金利で発行されたら、発行済みの国債保有者はその金利が稼げるところまで自分が持っている国債の価格を下げないと売れません。上段にあるとおり、流通中の米国債の価格は、3年累計で見て16%という非常に大幅な値下がりに見舞われています。

大手銀行にとって莫大な金額の国債を保有しておくことは、経営戦略上欠かせません。たとえば、リバースレポという取引では手持ちの国債を1晩Fedに預かってもらうだけで、翌日引き取るときに年率5%を超える金利収入が日割り計算で入ってきます。

ただ、手持ちの国債の市場価格は、新発債の利回りが高まるにつれて安くなっています。というわけで、大手行中心に銀行業界全体が保有証券(その大部分は米国債)に大きな含み損を抱えています。

国債は国が破綻しないかぎり満期で償還するときには額面で引き取ってもらえるので、途中経過で巨額の含み損を抱えていても「満期まで保有します」と言えば損失として計上する必要はありません。

しかし、他の分野で巨額の損失が出て現金を確保する必要があったり、取付で預金の引き出しが殺到したりすれば、大きな損失を実現しながら換金しなければならないこともあり得ます。

一方、中小銀行最大の問題は商業用不動産向けの融資比率が高いことです。

上段を見ると、大手の不動産向け融資が総資産の7%程度なのに、中小の不動産向け融資は総資産の30%近くに達しています。下段に眼を転ずると、大手は現金準備にかなり余裕がありますが、中小はぎりぎりの現金準備しか持っていません。

中小銀行の現金不足は不動産向け融資が焦げ付くことが多いのも、一因となっています。たとえば次の2段組上段の差し押さえ不動産物件の販売広告を見ると、現在の不動産市場はサブプライムローンバブル崩壊直後の時期よりはるかに劣化しているとわかります。

多くの銀行が不動産向け融資の中ではオフィス案件が比較的安定した高収益が見こめると思って大都市中心部のオフィスに的を絞った融資をしていたようですから、これはかなり大きく中小銀行経営の足を引っ張るでしょう。

というわけで、今や銀行と不動産はアメリカ株市場でのパフォーマンスの悪さで一、二を争うセクターとなっています。

アメリカ経済というと「金融技術の革新で世界をリードしてきた」とお考えの方が多いようです。それなのに、アメリカの株式市場自体が1970年代末頃から金融特化度が高まったアメリカ経済の中での銀行の役割を一貫して低く評価しているのですから皮肉なものです。

また、不動産業界のS&P500時価総額に占めるシェアは、サブプライムローンバブル絶頂期の14%から現在は3分の1強の4.9%まで下がっています。

今はますます時価総額シェアが高まっているハイテク大手株が「さすがに評価が高すぎる」となったとき、銀行業界も不動産業界も株式市場に流れこむ資金の受け皿になれないことは間違いないでしょう。

中央銀行に長期的ゲームプランはあるのか?

ここまで金融市場が八方ふさがりになり、しかもFedは事態を悪化させる「金利高止まり」以外にはなんの政策もなさそうだということになると、いったいFed(あるいは広く世界中の中央銀行)には、長期的なゲームプランがあるのかという議論が出てきます。

次の2段組グラフをご覧ください。

しかも、2020年の史上最大の赤字は、コヴィッド-19対策の無駄な空騒ぎが大きかったためですが、2022年に縮小した赤字幅が2023年にふたたび拡大したのは確実に大量発行している国債の支払金利が増え始めたからです。

下段を見ると、もう米国債はアメリカ国民にとって安全確実な利殖の手段ではなくなっていることがわかります。

この間の利上げで新発債の金利収入は増えましたが、古くから持っている国債の価格低下がすさまじく、インフレ率を加味した実質ベースでは30%を超えています。

しかも、Fed自体も昔から持っている米国債の金利収入は微々たるものなのに、毎日出ていく利払い費は金利引き上げによって5%台まで急上昇してしまったため、膨大な損失を余儀なくされています。

上段でご覧のとおり、Fedの損失は2023年で約1200億ドルとなっています。下段を見ると、今年の3月以来毎日利払い費で7~8億ドルずつ出て行っていますから、実際には1000億ドル台に抑えるのはむずかしいでしょう。

たしかに、ここまで不利なことばかりの利上げを強引に推進するFedにはまったく長期的ゲームプランはないのかと疑いたくなります。いったい何をどうする気なのでしょうか?

ただ、私はFedや欧州中銀の幹部職員たちは、この形勢を一気に逆転する秘策を練っているのではないかと思っています。

その秘策とは「もうここまで悪化した金融市場を尋常の手段で救うことはできないから、不換紙幣を全廃して中央銀行デジタル通貨しか流通しない世界にする」ことです。

そうすれば、すでに景況を左右する基軸通貨としての地位をユーロダラーに奪われて外野席からヤジを飛ばす私設応援団的な存在に落ちぶれているFedは、実際に金融市場を管理し統制する権限を取り戻すことができます。

Fedの幹部職員たちのプロフェッショナルとしてのプライドは、自由競争の市場経済を捨てて全面監視社会=完全統制経済にしてでも、自分たちの職能が尊重される世界を取り戻すほうに向かうでしょう。

とは言えこの点については、先進諸国で自分たちの行動がほぼ完璧に政府に監視され、統制されることを望む人たちが多数派になる国はほとんどないだろうということで、私はまああり得ない選択だろうと楽観視しています。

ユーロダラーの慢性危機が意味すること

さて、やっと第2のご質問「現代の基軸通貨ユーロの衰退は、資産の自己増殖運動という資本主義社会の根幹が終わりに向かっていることを意味するのか?」にお答えする段階に到達しました。

一言で言えばたしかにそのとおりですが、その過程は劇的な変化ではなく緩やかで長期的な変化になるだろうと私は推定しています。

ユーロダラーが大活躍するのがふつうの景況だと思っているジェフリー・スナイダーは「国際金融危機のとき、信用創造メカニズムのどこかが壊れた。だからユーロダラーは危機に次ぐ危機に直面しつづけている」と見ています。

私はそうではないと思います。ユーロダラーにとってどんどん危機が長く、平穏な時期が短くなっているのは、少しでも高い配当・金利を求めて動き回る投資待機資金というユーロダラーの特徴から考えて当然のことだと考えています。

現代経済全体の特徴として、あらゆる経済部門の中でもっとも設備投資やR&D投資に多額の資金を要する製造業の比重が低くなり、あまり大きな投資を必要としないサービスの比重が高まっているからです。

次の2段組グラフの上段は、このところ製造業の景況が慢性的に悪化していることを示しています。

だから、素材産業の画期的な急回復が見こめるという説もありますが、無理でしょう。製造業全体の消費に占めるシェアが下がっているだけではなく、その中でも大量の素材を必要とするサブセクターはとくに業績が落ちこんでいるのです。

そして、製造業全体としてかなり設備投資が低迷した時期が続いても、設備能力は過剰気味で、稼働率もじりじり下がり続けています。

それに伴って、投資待機資金であるユーロダラーが張り切って大量に出陣するチャンスも減っています。だから、投資家が高い利回りを獲得できるチャンスが多いことが豊かな社会だと考える人たちにとっては暗い社会になるでしょう。

ただ、資本の蓄積がどんどん深まっていくより、消費者にとって選択の余地が広がることが豊かな社会だと考える人たちには、ユーロダラーが緩やかに衰退していく社会は決して暗い社会ではありません。

むしろ、過剰流動性ブームの行き過ぎが必然的にもたらす突然の流動性枯渇といった激変に次ぐ激変のサイクルが、徐々に穏やかな変化に変わっていくという点でも好ましい社会です。

投資の役割は完全に否定されるわけではなく、徐々に比重が下がっていくだけです。もちろん、昔ながらの製造業大手や、それ以上に大口の資金調達を飯のタネにしている金融業界はなんとかこの時代の趨勢を押しとどめようとするでしょうが。

この趨勢は、次の2段組グラフからも明瞭に読み取ることができます。

1990年代半ばまでは貿易総額とともに1件当たり取扱額も伸びていました。原材料の輸入依存度の高い日本が高級・高額・高付加価値志向で、良い製品をそれなりに高く輸出していた時期のことです。

その後、中国が貿易総額増大を牽引するようになるとサブプライムローンバブル拡大期を除いて、1件当たり取扱額はほぼ一貫して下落しています。低価格・低品質競争の時代に変わってしまったのです。

この転換は、世界中の消費者にとって不運な変化だったと思います。eコマース(ネット通販)の普及がそれに輪をかけた傾向は否めません。

ただ、下段は世界中の消費者が製品よりサービスを買う比重を高めることによって、貿易が世界GDPに占めるシェアが着実に減少に転じていることを示唆しています。そして、ユーロダラーにとっては慢性的な危機状態がやってきたわけです。

しょせん高い利回りを求めて動き回る烏合の衆に過ぎないユーロダラーと、中央銀行デジタル通貨で中央集権化の権化になり果てた各国中央銀行のどちらが、この自然で好ましい方向への流れを強引に押しとどめようとするでしょうか。

当然、各国中央銀行のほうでしょう。ですから私は、ユーロダラーが事実上の基軸通貨であり続けながら緩やかに衰退していくのが、ベストシナリオだと確信しています。

読んで頂きありがとうございました🐱

ご意見、ご感想やご質問はコメント欄かTwitter@etsusukemasuda2 にお寄せ頂ければ幸いです。

Foomii→増田悦佐の世界情勢を読む

YouTube→増田悦佐のYouTubeチャンネル

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

コメント

不動産鑑定士 高橋 雄三

中央銀行デジタル通貨に比べればはるかに穏健ですが、それではほとんどなんの効果もないでしょう。

いまや、世界中の中央銀行がCBDCで全面監視社会・完全統制経済にするか、このまま自分たちには金利や貨幣供給量を決める力はないと認めるかの岐路に立たされていると思います。